被称作“专业基金买手”的公募FOF,其基金配置变动备受市场关注。

近日,全市场408只公募FOF产品(A/C份额合并计算,下同)密集披露了2023年一季报,FOF产品在2023年一季度期间配置基金的情况也首次出炉。普通投资者可以通过FOF基金经理选基思路把握大类资产配置投资机会。

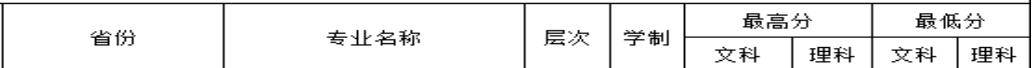

根据中金公司数据,受一季度权益市场震荡上行影响,FOF基金在一季度大幅减配了纯债型基金,显著增配了偏股型基金,其中偏股混合型基金的增配比例最明显。

【资料图】

【资料图】

对权益基金增配动作明显

《证券日报》记者注意到,今年一季度,408只FOF基金披露的前十大重仓基金产品共有930只,占全市场基金总数的8.7%。其中,权益类基金556只(包括主动管理基金和指数基金)、固收类基金368只(包括债券基金和货币基金)、其他基金6只;目前来看,这930只基金分属82家基金公司。

富国稳健增强AB出现在FOF重仓基金名单的次数最多,达47次。华夏聚鑫优选六个月持有混合(FOF)、富国鑫旺稳健养老目标一年持有期混合(FOF)、银华尊颐稳健养老目标一年持有混合发起式(FOF)的前十大重仓基金中均出现其身影。此外,交银裕隆纯债、博时富瑞纯债、易方达稳健收益也备受青睐,均出现在30只以上FOF基金重仓中。指数型基金中,短融ETF、酒ETF、银行ETF、军工ETF和光伏ETF在一季度配置次数最多。

随着FOF基金经理对权益类基金增配动作的曝光,重仓主动权益基金产品的名单尤其受到市场关注。具体来看,融通健康产业灵活配置混合、华商新趋势优选、易方达科瑞混合均出现在25只以上产品的配置中。

大多数FOF基金产品直接配置股票比例仍在整体抬升。据中金公司数据,截至2023年一季度,共有158只FOF直接配置股票,这一数字在去年四季度为134只。除目标日期FOF外,其余各类FOF直接投资股票的仓位均有所上行。前十大重仓股中配置规模最多的个股为广汇能源和宁德时代,分别达到2亿元和1.8亿元。

存量规模跌破1900亿元

我国公募FOF基金诞生仅有五年时间,随着个人养老金Y份额的诞生,今年一季度末,全市场公募FOF基金数量首次突破400只。值得注意的是,尽管个人养老金Y份额逆势增长,公募FOF市场的存量规模仍然处于连续三个季度萎缩的趋势中。截至2023年一季度末,全市场408只公募FOF的存量规模首次跌破1900亿元,为1892亿元,环比下降1.8%。

对于存量萎缩的原因,北京地区一位公募FOF基金经理向《证券日报》记者透露,“FOF规模缩水主要还是与2022年股债波动导致的短期业绩欠佳有较大关系,展望未来,公募FOF产品仍有巨大发展空间,参考海外FOF基金发展历史,拉长周期来看FOF产品波动较小,是中长期投资者适合的投资品种。”

目前全市场公募FOF基金管理规模排行榜变化不大,行业马太效应明显。公募FOF前十大管理人规模占全市场的67.4%。兴证全球基金以较强优势战胜交银施罗德基金,夺得公募FOF管理规模头把交椅,旗下FOF产品规模合计达到235亿元。交银施罗德基金旗下公募FOF产品规模合计约210亿元,位居第二。易方达基金、汇添富基金、南方基金、华夏基金和广发基金等机构的FOF产品管理规模也位居前列,规模在100亿元至134亿元之间。

对于2023年二季度FOF基金的投资策略,国金证券金融产品研究中心表示:“二季度,具体可以关注自上而下为主,成长行业轮动特征较明显的基金;自下而上为主,选择高成长个股,以个股阿尔法累积收益,同时在行业调整比例上较低、配置相对稳定的基金;自上而下和自下而上相结合,行业景气和个股相结合,策略上相对均衡且有一定灵活性的基金。”

本报记者 王思文

![[快讯]恒盛能源公布2022年年度分红实施方案](http://img.inpai.com.cn/2022/0923/20220923110244704.jpg)